結論:AI 投資看scaling law & 企業轉雲速度,目前仍十分正向,參考過去資本支出啟動成長循環,將延續三年至 2026。

- 生成式AI軟體廠商營收持續指數型成長,仍是未來追蹤的領先指標。

- 企業轉雲持續,AI需求持續爆發性成長

- MSFT受限產能預計會在1Q26打開。

- OpenAI之外的AI蓬勃發展,對AWS. Google Cloud有明顯助益。

- 預估AI年底年化營收規模至少300億美金(生成式AI軟體+大型雲端廠商的AI貢獻),尚未算入對本業助益和成本削減。

- 參考歷史,資本支出循環至少三年,預計延續到2026

- 大型雲端目前獲利能力和FCF沒有受到影響

- 目前市場對明年資本支出成長預估值16%,我認為應會持續上修至公有雲成長性的35%以上

雲端業務強勁,AI需求高速成長

- AI需求強於公有雲同樣規模時

- AI應用啟動新一波企業資料往雲端遷徙,企業看到的大客戶訂單增加

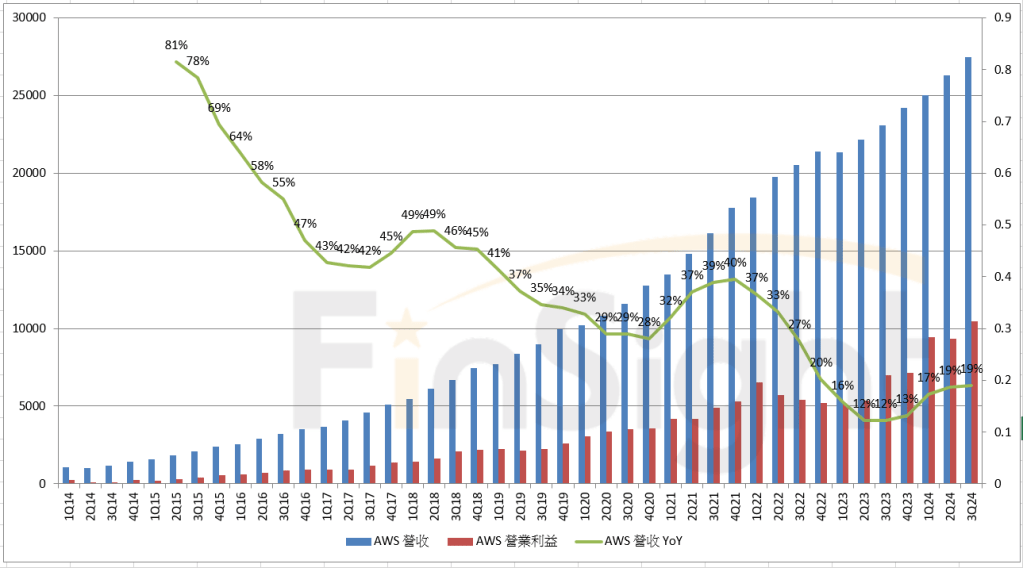

AMZN AWS

- AWS營收成長19.1% YoY,達到$110B的年化run rate

- AWS持續是企業客戶的首選,相繼與AM Z Banking、booking.com、Fast Retailing、Itaúna National Bank、Sony、T-Mobile、Toyota等大型客戶簽下合約

- 客戶將資料遷移到雲端,不僅可節省成本、加速創新、提高工程生產力,更有助於他們在雲端進行大規模的泛用AI運算。若資料不在雲端,要成功應用泛用AI將非常困難

- AI業務收入達數十億美元,YoY成長超過三位數百分比,且成長速度是AWS早期發展時的三倍

- 在過去18個月,AWS發布的機器學習和泛用AI功能數量是其他主要雲端供應商的兩倍

- Bedrock有多個領先的基礎模型,也有廣泛採用。

- AI開發助手Amazon CodeWhisperer (原名Q)在軟體開發領域有傑出表現,大幅提高開發人員生產力。最近幫助Amazon團隊節省了2.6億美元和4,500個開發人年

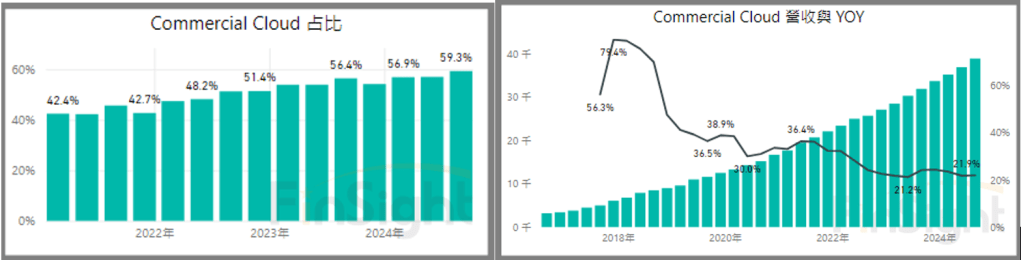

MSFT 商業雲與Azure

Microsoft Cloud整體表現

- Microsoft Cloud收入達$38.9B,成長22%,符合預期

- Commercial booking成長30%,23%(不含匯率),優於預期,主要來自核心年度訂閱(annuity)銷售動能強勁,以及大型Azure、Microsoft 365合約($1000萬以上)增加

- Commercial remaining performance obligation成長22%,21%(不含匯率影響),達$259B,其中約40%將在未來12個月內實現轉換為收入,較去年同期增加17%

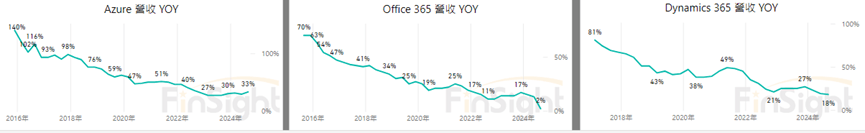

Azure雲端業務成長動能強勁

- Azure及其他雲端服務收入成長33%,34%(不含匯率影響),其中AI服務貢獻了約12個百分點的成長,與上季相當

- 客戶持續遷移工作負載到Azure平台,非AI相關成長趨勢符合預期。Azure訂閱客戶數已突破39,000家,遍及各行各業,包括美國鐵塔、CTT、歐萊雅等,同比增長超過80%

- 2025Q2預期Azure收入成長31-32%(不含匯率),假設Q1至Q2的基礎使用量(consumption)成長持平,但由於部分原本在Q2的AI供應延至下半年,故成長率略低

- 2025下半年隨着更多AI基礎設施上線,Azure成長率有望加速

AI業務

- 微軟AI業務下一季有望突破$100億年化營收里程碑,創公司歷史最快速度

- Azure OpenAI使用量較半年前增加逾1倍,Grammarly、Standard Chartered等新創和企業客戶皆已開發應用進入生產階段

- 幾乎70%的財星500大企業使用Microsoft 365 Copilot,相較其他新的Microsoft 365 suite產品採用速度最快

- Microsoft Dynamics 365的AI輔助功能月活躍用戶較上季增加60%

- 微軟對OpenAI的投資價值大幅增加,雙方在IP技術和營收動能上都有所斬獲

Google Cloud

- Cloud營收114億美元,明顯加速至YOY 34%,佔整體營收比率達12%

- Gemini模型現已整合至所有超過20億用戶的Google產品中

- AI概覽功能擴展至超過100個國家,每月觸及超過10億用戶

- Gemini API呼叫量在6個月內成長14倍

- 贏得更大合約,客戶採用更多產品。

- Google Cloud在AI基礎設施、GenAI解決方案和核心GCP產品上實現了加速成長。GCP的成長率高於整體雲端業務。

- Cloud AI產品、核心GCP和Workspace的強勁營收表現,加上持續的效率提升舉措,驅動了雲端業務營業利潤率的擴張。

生成式 AI 創造的營收,2024 年底年化應該至少有三百億美金規模

生成式AI軟體營收:年底年化超過100美金

- OpenAI年中(2024/6)傳年化營收34億美元,較去年同期YoY 240%。假設按照過去成長腳步,年底年化應收可達40億

- NVIDIA今年軟體營收20億美元,YoY 100%。(含DGX cloud與omiverse等)那年底年化營收應該超過30億。

- Anthropic今年營收 10億美元,YoY 1100%。那年底年化營收應該超過20億。

- 還有很多其他的AI應用。

AI創造的公有雲營收,年化可能有200億美金

- Azure及其他雲端服務收入成長33%,34%(不含匯率影響),

- 其中AI服務貢獻了約12個百分點的成長

- 微軟AI業務下一季有望突破$100億年化營收里程碑,創公司歷史最快速度

- Azure OpenAI使用量較半年前增加逾1倍

- AWS 營收成長19.1% YoY,達到$110B的年化run rate

- AI業務收入達數十億美元,YoY成長超過三位數百分比,且成長速度是AWS早期發展時的三倍

- 過去18個月,AWS發布的機器學習和泛用AI功能數量是其他主要雲端供應商的兩倍

- Google Cloud營收114億美元,明顯加速至YOY 34%

- Gemini API呼叫量在6個月內成長14倍

- Gemini模型現已整合至所有超過20億用戶的Google產品中

- Google Cloud在AI基礎設施、GenAI解決方案和核心GCP產品上實現了加速成長。GCP的成長率高於整體雲端業務。

其他成本節省與業務開展

- AMZN:最近幫助Amazon團隊節省了2.6億美元和4,500個開發人年

- META:基於AI推薦系統的改進,Meta預計將在降低廣告頻次的同時帶來更多廣告收入和轉化。

- AI驅動的推薦系統改進使Facebook視頻觀看時長增加10%,整體使用時長增加8%;Instagram整體使用時長增加6%。

- 使用AI圖像生成的廣告平均轉化率提升7%。

- Llama語言模型的使用量呈指數增長。

雲端廠商的持續投入,尚未影響到獲利能力與現金流

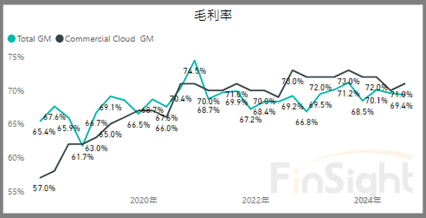

毛利率 (圖表來源 Bloomberg)

營業利益率 (圖表來源 Bloomberg)

FCF (圖表來源 Bloomberg)

MSFT 公司毛利與商業雲GM:表現有受到影響,但其實目前為止也還好

- Microsoft Cloud毛利率下滑2個百分點至71%,略優於預期,主要反映建置AI基礎設施的成本。預期Q2毛利率將進一步下滑至70%左右

Google 雲端業務與OPM:持續創歷史新高

- Google Cloud AI產品、核心GCP和Workspace的強勁營收表現,加上持續的效率提升舉措,驅動了雲端業務營業利潤率的擴張。

- Google Cloud佔整體營業利益3.2%,OPM持續提升至17%

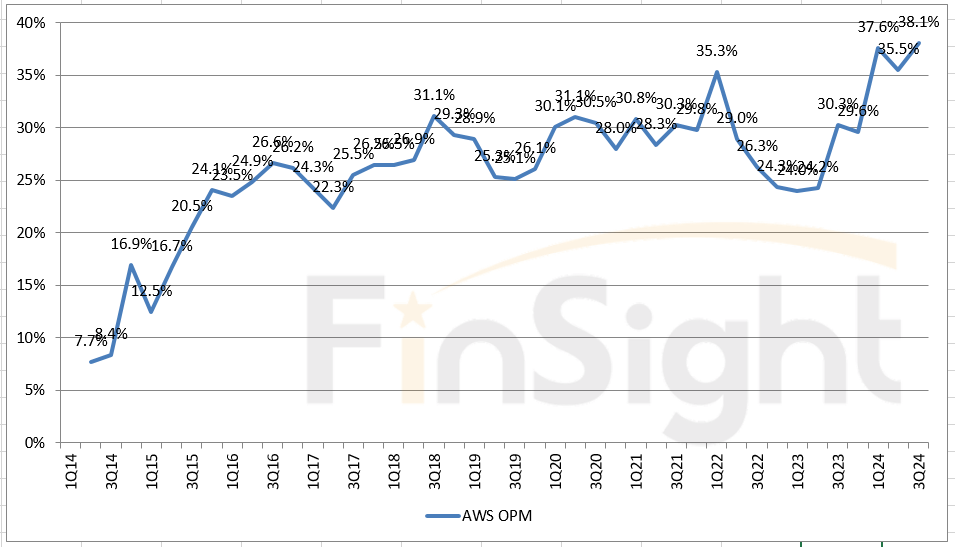

AWS OPM創歷史新高

- AWS營業利潤為$10.4B,YoY成長$3.5B

- AWS利潤率提升的三大驅動因素:

- 需求加速帶來的效率提升

- 成本控制措施:主要受惠於控管成本,包括節制招聘、提高基礎設施和營運的效率等

- 服務器使用年限延長(貢獻約200個基點):從2024年開始,提高伺服器的使用年限,使得AWS利潤率YoY增加約200個基點

公有雲廠商資本支出力道持續強勁成長,至少延續到2025

GOOG

- 本季資本支出:130億美元,主要投資於:

- 服務器設備(約60%)

- 數據中心和網絡設備(約40%)

- 第四季度預期維持相似水平(130億美元)

- 2025年資本支出會進一步增加,但增幅可能不如2023到2024年那麼大。(2024 YOY 76.5%)

- Alphabet將努力平衡AI等成長領域的投資,與支撐這些投資所需的成本控管。會設法提高效率,為創新領域釋放資金。會評估哪些工作可以加速,哪些需要轉向,以釋放資金投入報酬更高的機會。

MSFT

- 資本支出(含財務租賃)達$200億,約一半投入長期15年以上使用年限的資產,以支持長期獲利;另一半主要投入CPU和GPU伺服器以滿足客戶需求

- 未來幾個季度資本支出將持續增加,2025Q2資本支出將較Q1增加,以因應雲端和AI強勁的需求信號,但長期而言,隨著時間推移,資本支出成長率將逐漸與雲端收入成長率趨於一致

- 儘管短期內資本支出偏高,微軟仍對投資報酬率有信心。管理層重申,資本配置將持續專注於能創造長期股東價值的機會

META

- 2024年底Meta在AI基礎設施上的投資規模將超過10萬片高端H100 GPU,遠超業內其他玩家。

- 2024年全年資本支出預算區間從370-400億美元上調至380-400億美元,主要反映了第三季末到貨的服務器在第四季付款產生的資本支出。

- Meta預計2025年資本支出增長將非常可觀,主要由於2024年後期的資本密集型投資在2025年攤提及基礎設施擴張導致的營運支出。

- Mark重申Meta將堅定投資AI基礎設施,雖然這短期內可能不討投資者歡心,但對公司長遠發展至關重要。他對團隊執行力表示驕傲,有信心以更快速度交付世界一流的AI模型和產品。

AMZN

- 2024年資本支出預計約$750億美元,2025年資本支出預計將更高

- 大部分用於科技基礎設施,尤其是AWS。隨著客戶對AI服務的需求增加,必須加大投資運算、網路和儲存設備,以滿足客戶需求

- 雖然AI加速器和晶片的成本高於傳統CPU,短期內會對利潤率造成壓力。但相信長期而言,AI將為AWS創造可觀報酬

- 數據中心資產使用年限可達20-30年

目前預估四大雲端廠商資本支出:今年成長50% / 明年成長 17.6%,金額達2600億美金

經過本季,2024與2025的資本支出都出現顯著上修

參考過去,資本支出啟動向上循環至少成長三年

過去每一次企業轉雲,資本支出增加的年份大概是三年,然後再因為產業需求轉弱而暫時休息一年,循環性明顯且背後都有當下的需求理由推動。(那一年沒有成長)

- 本波資本支出擴張2024啟動,目前參考歷史,可望延續到2026

- 目前scaling law還沒有碰到極限,業內人士普遍預估2027可能出現CP值高的AI破壞性應用,在廠商的獲利與現金流沒有受到影響的情況下,資本支出有可能一路擴張至2026,畢竟是不可以輸掉的戰爭。

- 廠商目前對2025資本支出看法十分正向,市場預估值仍有大幅上修可能

- MSFT有說成長性會往公有雲成長靠攏,但整體又不會高過前一年,預計四大雲端資本支出最後會落在35~50%之間。(我認為35%算下緣,以目前廠商的獲利和現金流看,至少中間值以上)

- 投入內容部分,會節省其他應用,增加投入AI比重。

- 部分用和其他廠商,像是ORCL合作方式

- 相較於一開始只著重買伺服器,開始有廠商講到要買大的基建

以NVDA的資料中心來看:雲服務供應商(CSP)約占45%,消費者、互聯網和企業客戶占比超過50%

- 但我們關注細項如下(可掌握部分約85%):

- 四大雲端廠商約占60~65%(把META納入)

- 政府主權今年會有110~130億元,占比約10~12%

- 汽車客戶約占數十億美元(抓5%,但馬斯克有說要再買H100/200從10萬片擴張至20萬片)

- ORCL承擔了其他大型雲端廠商的資本支出,占比初抓5%

免責聲明:本文章內容僅供投資人參考,無任何推薦與買賣邀約之情事,投資人應獨立審慎判斷,自負買賣風險謹慎投資,本網站不負任何法律責任。

NVIDIA 隨手記文章:

- NVIDIA (NVDA) 2023Q4 財報:推理占比飆升至 40%,AI 工廠正在挖深護城河! (2024-04-10)

- NVIDIA (NVDA) 2024Q1 財報:軟體賦能硬體,推論與訓練的算力需求皆顯著成長 (2024-05-24)

- 美銀論壇整理:NVDA 看好 Token serving 與推論業務帶來的龐大市場 (2024-06-07)

- NVIDIA 軟體戰略全面解析:建構未來幾年內難以撼動、既寬且深的護城河 (2024-06-19)

- 回顧去年 NVIDIA 論壇:長期軟體營收可望過半,創造公司成長的下個飛輪 (2024-06-25)

AI 市場報告整理 – 隨手記文章:

- 整理:從史丹佛大學 2024 AI 報告看長線趨勢 (2024-05-08)

- 微軟 CEO Nadella 專訪解讀 AI 戰略:把握歷史性機遇,推進系統創新和平台構建 (2024-05-30)

- 「業內人士看 GenAI 發展」之一:從 OOM 推算人工智慧的指數型發展,預測 2027 年將迎來大突破 (2024-07-03)

- 「業內人士看 GenAI 發展」之二:AI 推理成本將隨時間大幅下滑,創造應用落地甜蜜點? (2024-07-05)

- 「業內人士看 GenAI 發展」之三:Anthropic CEO 暢談 AI 未來 (2024-07-05)